事業承継

事業承継をお考えの方

経営の承継を考えられている方へ

- 現在の株価が不明

- 過去から利益が出ており、純資産の額が多い

- 株式を移転させたいが、税金がどれくらいになるのか不安

- すでに相続が起きている

会社の経営を承継させる際にこのような状況の場合には、株式の承継時に多額の贈与税や相続税がかかる可能性が高いです。 また、遺言書等で株式を承継する場合には、当該株式については遺留分の対象となるため揉め事につながるケースが多々あります。

そこで「中小企業における経営の承継の円滑化に関する法律」(経営承継円滑化法)が創設され、経営の承継時のさまざまな問題の支援措置が講じられています。 ここでは、経営承継円滑化法について説明させて頂きます。

経営承継円滑化法

この法律は、中小企業の代表者の死亡等による経営の承継が事業活動の継続に影響を及ぼすことから、以下の内容の措置を講ずることにより、中小企業の事業活動の継続を支援することを目的に創設された制度です。

- 1 事業承継税制

- 2 遺留分に関する民法の特例

- 3 承継に必要な資金を低金利で供給

事業承継税制

事業承継税制とは、一定の要件を満たしている会社が適用でき、非上場株式を贈与、相続で取得した場合に、その株式にかかる贈与税、相続税が猶予される制度です。あくまでも猶予となっているため、要件を満たさなくなった時には猶予された税額+利子税を納付しなければいけません。

非上場株式を評価した場合、ご自身が思っている以上に高い株価が算定される場合も多く、それにより、贈与、相続時に支払う税額が膨大になり、株式を売却しないと税金が払えない等の事情が生じ、後継者への事業承継が困難になるケースも少なくありません。 そこで、会社が続く限りは贈与税、相続税を猶予することにより、円滑な事業承継を実行することを目的にこの制度ができました。 もともと、この制度については平成21年度税制改正により創設されましたが、要件が厳しく、適用できる会社も少なかったため実用性がありませんでした。 しかし、平成30年度より一定の書類を提出している場合には、平成30年1月1日から令和9年12月31日までの贈与、相続に限り要件の緩和、適用範囲の拡張がされ、大変使いやすくなったことで、様々な形態の事業承継が可能となりました。

次の全てに該当する場合には、適用の余地があります。

| 5年以内に事業計画を立てられる | 令和6年3月31日までに今後の事業計画などを記載した書類の提出が必要です。 |

|---|---|

| 10年以内に株式を後継者へ移転できる | 令和9年12月31日までに株式を後継者へ移す必要があります。 |

| 自社株評価額が3億を超える | 株価が小さい場合にはメリットはほぼありません。 デメリットの方が大きくなります。 |

| 後継者が20歳以上である | 贈与で異動する場合には後継者が20歳以上である必要があります。 |

一度、自社株式がどれくらいの評価になるのか、また、全財産に対する相続税額がいくらになるのか 事業承継税制の適用の余地があるかどうかを検討してみてはいかがでしょうか。

平成30年からの改正点

平成30年度税制改正では、事業承継税制について、これまでの措置(一般措置)に加え、10年間の措置として、納税猶予の対象となる非上場株式の制限(総株式数の最大3分の2まで)の撤廃や、納税猶予割合の引き上げ(80%から100%)等がされた特例措置が創設されました。

←以下の表は左右にスライドできます→

| 一般措置 | 特例措置 | |

|---|---|---|

| 事前の計画策定 | 不要 | 5年以内に特例承継計画の提出 |

| 適用期限 | なし | 10年以内の贈与・相続等 |

| 対象株数 | 総株式数の最大3分の2まで | 全株式 |

| 納税猶予割合 | 贈与:100% 相続:80% |

100% |

| 承継パターン | 複数の株主から1人の後継者 | 複数の株主から最大3人の後継者へ |

| 雇用確保要件 | 承継後5年間 平均8割の雇用維持が必要 |

弾力化 |

| 経営環境変化に対応した免除 | なし | あり |

| 相続時精算課税の活用 | 60歳以上の者から20歳以上の推定相続人・孫への贈与 | 60歳以上の者から20歳以上の者への贈与 |

自社株式の相続対策の王道は毎年の贈与。しかし・・・

自社株式の相続対策の王道は贈与税の非課税枠(年間110万円)を利用した贈与による対策です。 しかし、純資産が多く、利益が毎年多額に計上されている場合は毎年の贈与では追いつかないのが現状です。

下記の例をご覧ください。

【前提条件】

・課税所得:2億円 ・純資産:20億円 ・発行済み株式数:100,000株

・年間贈与額:110万円 ・時期代表者:ご長男様

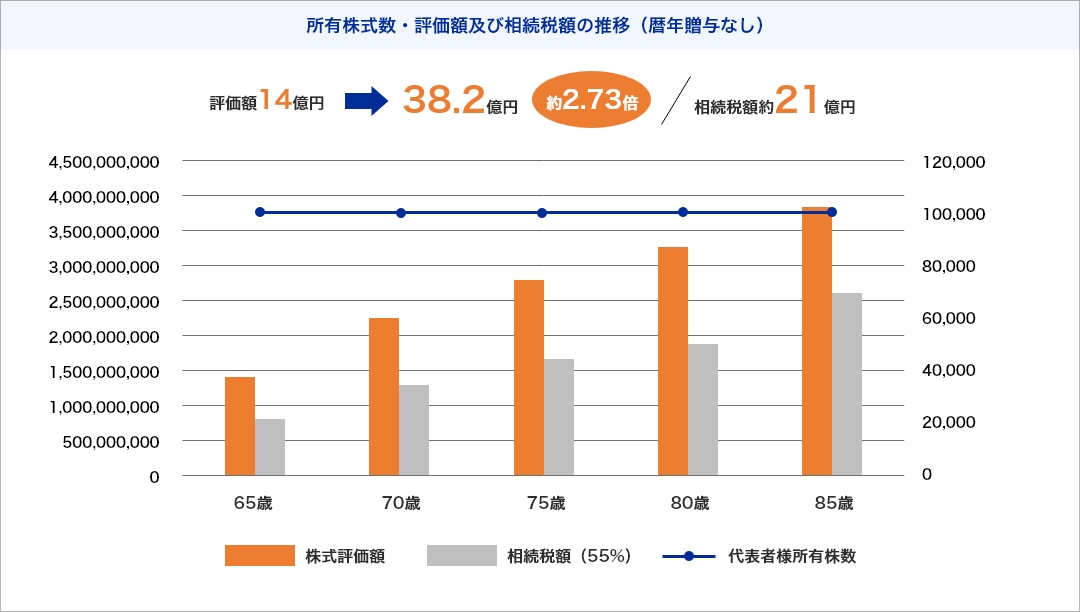

暦年贈与をしていないケース

まずは、暦年贈与をしていないケースから見ていきましょう。 株式の評価額は20年で14億円から38.2億円となり、約2.73倍となっております。 それに係る相続税額も21億円となり、個人資産を相当所有していない限りは個人で負担することは困難です。 次に、年間110万円の暦年贈与を行ったケースです。

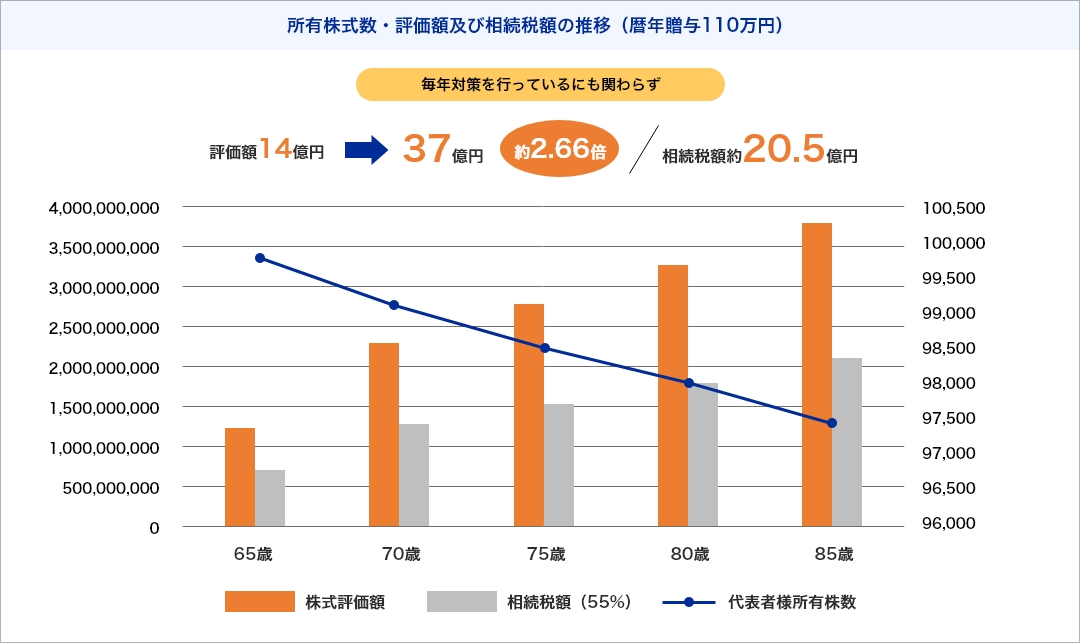

暦年贈与(年間110万)のケース

上記の通り、毎年贈与を行ったとしても、20年後には評価額が約2.66倍の約37億円となり、 贈与を行っていないケースと比べると約9,400万円の評価減・相続税額も約5,100万円節税できていますが、結局相続税額が20.5億円相続人に課税される結果となり、 個人で負担することが困難であることに変わりありません。 これを見れば、毎年の贈与では限界があることが分かります。

しかし、改正後の事業承継税制を利用することで、株式の100%を次期代表者様に移すことが可能となりました。 一定の要件を満たせば、相続税・贈与税を課税されることも無く、個人資産を守ることが出来ます。

事業承継税制適用の注意点

事業承継税制の適用により、納税する税額については猶予され、負担の軽減にはなりますが、適用の前に事前に知っておくべき注意点もあります。 下記の注意点をしっかり把握したうえで事業承継税制の適用をするかどうかを考えていく必要があります。

| 納税猶予の打ち切り | 事業承継税制は毎年一定の要件を満たす必要があります。 要件を維持できなければ、猶予額と利子税の納税が必要になってしまいます。 |

|---|---|

| 遺産分割、遺留分リスク | 事業承継税制を適用するということは、当然、非上場株式の価格も大きいということになります。事業承継税制の適用により、一人の後継者に株を移した場合には、後継者の取分が多くなってしまい、分割の時にまとまらなかったり、遺言書を書いていたとしても遺留分の請求をされるリスクが生じてしまいます。 |

| 後継者が第三者の場合 | 承継者が親族でない場合、相続税申告書に第三者の名前が出てきます。事前に相続人に伝えていない場合には揉め事につながる原因となります。 |

| 後継者が複数の場合 | 特例措置については、10年間の期限があります。後継者が複数人いる場合には、将来第2位、第3位の後継者については、この制度の適用が出来なくなるリスクがあります。 |

| 届出の提出 | この制度を適用した場合、適用後5年間は毎年都道府県、税務署に報告書、届出書の提出が必要となり、5年経過後であっても3年に1回、税務署に届出書の提出が必要になります。これを失念してしまうと制度の維持ができなくなります。 |

| 先代経営者の辞任 | この制度を適用する場合には、先代経営者は代表権を辞任する必要があり、完全に後継者に事業承継する必要があります。 |

事業承継税制は改正により10年の期限はありますが、大変使いやすくなりました。しかし、むやみやたらに適用するのは必ずしも得とは言えません。この制度を使う場合には、経営者様については代表権を降りていただき、さらに決定権も後継者様に移ることになりますので、取引先や従業員にも少なからず影響は出てきます。

会社の存続のためにも米本合同税理士法人では、事前に経営者様、後継者様と入念に打ち合わせを行い、代表権が移った後の役職名や事業分掌、従業員への告知の時期、子会社がある場合にはその子会社の従業員への告知の時期等を決め、本当にこの制度を適用した方がいいのかを十分に検討した上で、制度適用のスケジュールを作成し、実行しています。

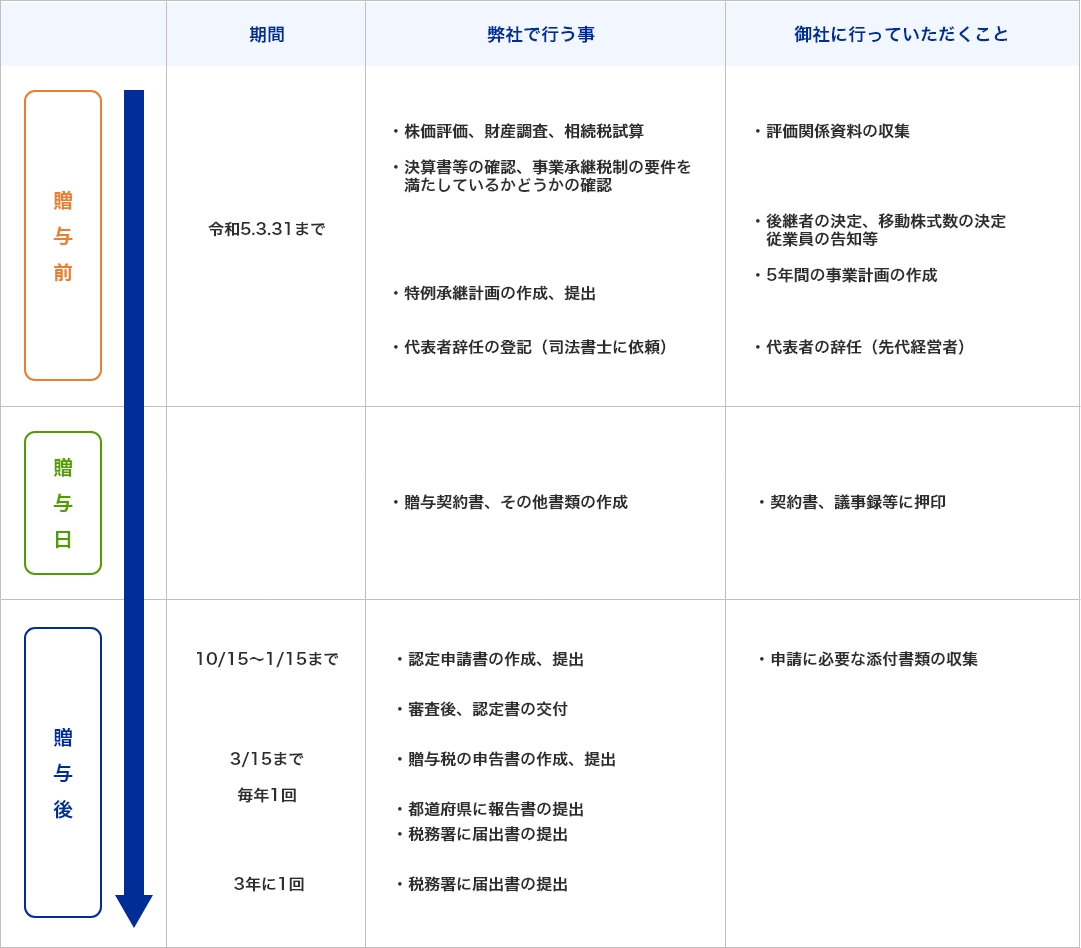

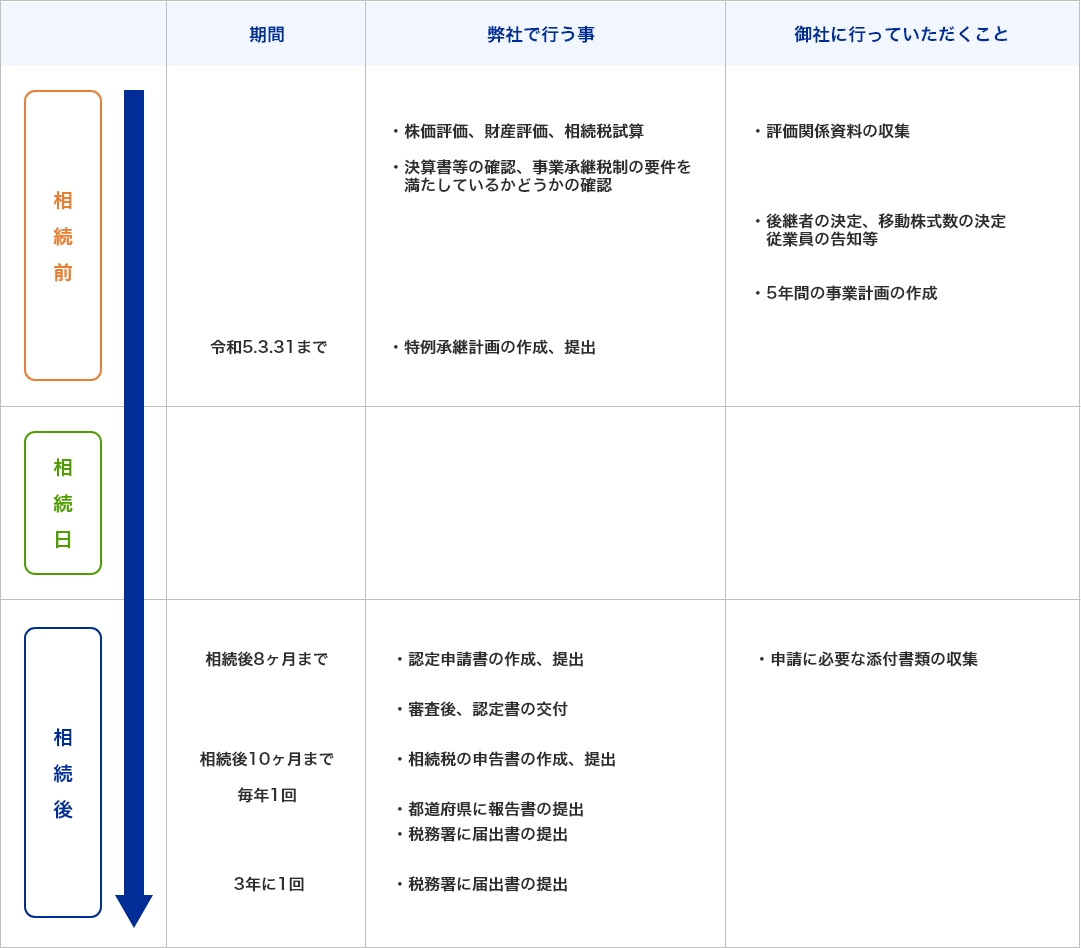

手続きの流れ

贈与

相続

民法の特例

概要

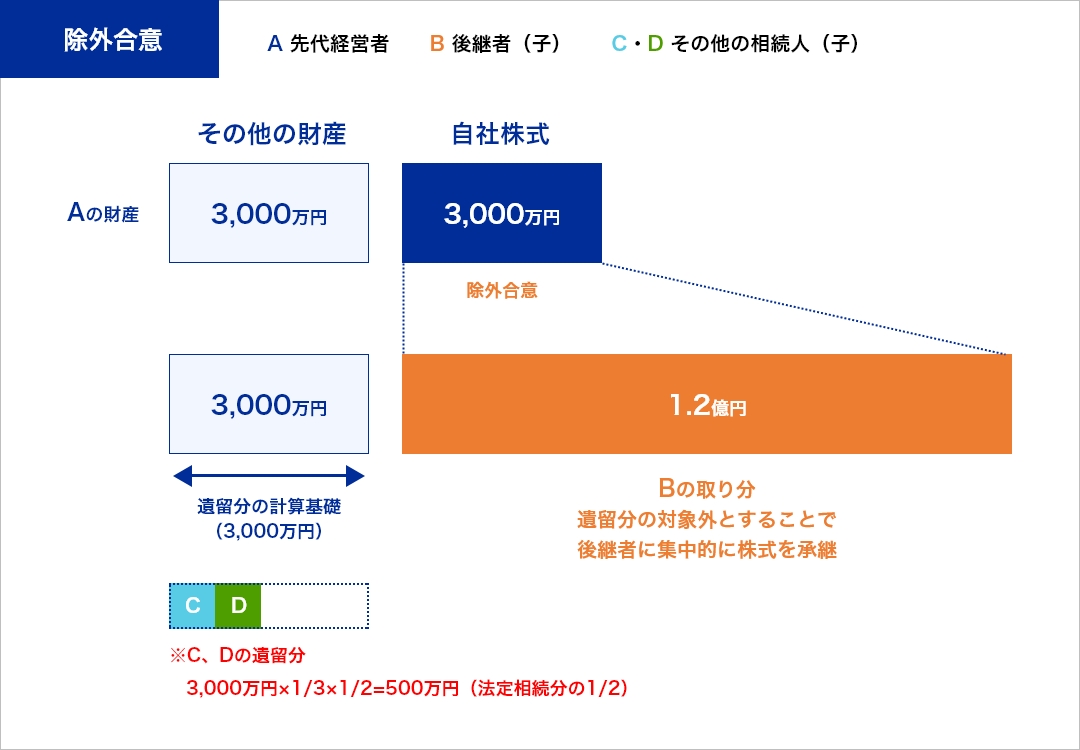

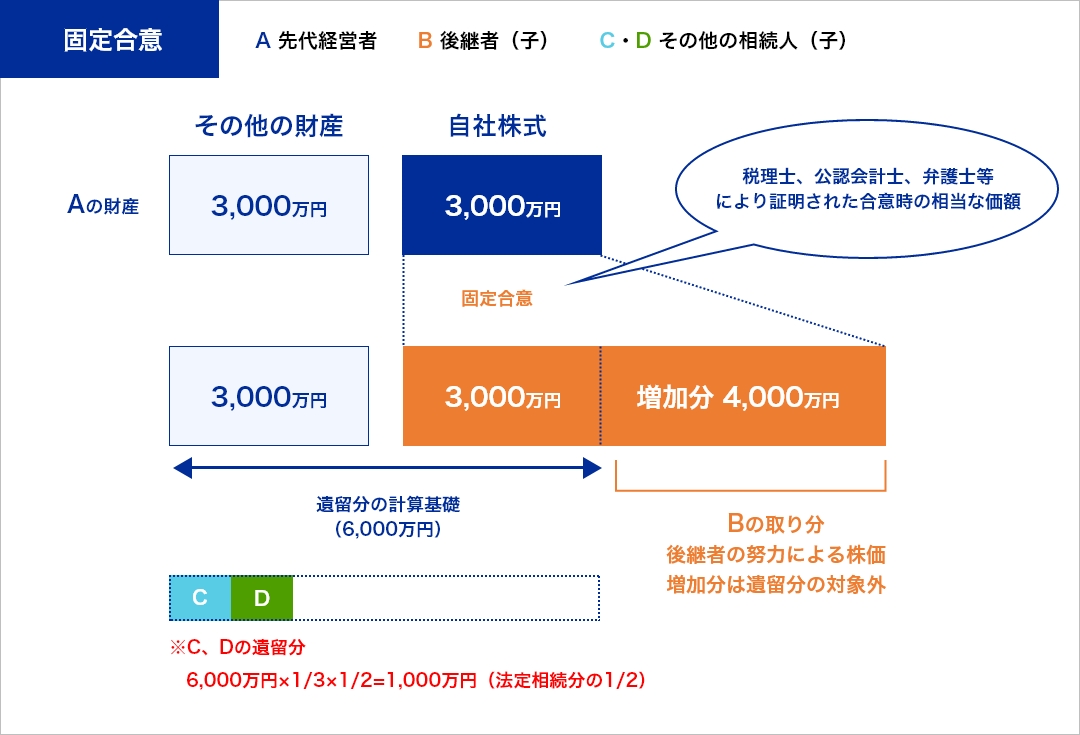

現経営者が、生前贈与や遺言書によって後継者に自社株式を移転し、事業を承継した場合に、その自社株式も「遺留分」の対象となるため、円滑な承継が難しい場合があります。 そこで、民法の特例として後継者を含めた現経営者の推定相続人全員の合意のうえで、現経営者から承継される自社株式について

イ) 遺留分算定基礎財産から除外(除外合意)

ロ) 遺留分算定基礎財産に算入する価額を合意の時価に固定(固定合意)

をすることにより、相続に伴う株式分散を未然に防止したり、後継者の貢献による株式価値上昇分が遺留分減殺請求の対象外となるため、経営意欲が阻害されなくなります。

特例を受けるために行うこと

この特例を受けるには、会社の経営の承継の場合と個人事業の承継の場合それぞれに応じて、以下の要件を満たし、「推定相続人全員及び後継者の合意」を得て、「経済産業大臣の確認」及び「家庭裁判所の許可」を受けることが必要です。

| 会社の経営の承継の場合 | |

|---|---|

| 会社 | ・中小企業者であること。 ・合意時点において3年以上継続して事業を行っている非上場企業であること。 |

| 現経営者 | ・過去又は合意時点において会社の代表者であること。 ※現経営者は法律上「旧代表者」とされています。 |

| 会社事業後継者 | ・合意時点において会社の代表者であること。 ・現経営者からの贈与等により株式を取得したことにより、会社の議決権の過半数を保有していること。 ※推定相続人以外の方も対象となります。 |

| 個人事業の承継の場合 | |

|---|---|

| 旧個人事業者 | ・合意時点において3年以上継続して事業を行っている個人事業者であること。 ・後継者に事業の用に供している事業用の全てを贈与したこと。 |

| 個人事業後継者 | ・中小企業者であること。 ・合意時点において個人事業者であること。 ・現経営者から贈与等により「事業用資産」を取得したこと。 |

除外合意と固定合意

金融支援

概要

事業承継の際に必要となる資金として、後継者が、分散した自社株等を買い取るための資金や後継者が、相続や贈与によって自社株式等を取得した場合の納税資金などが挙げられます。 この制度は会社や後継者が資金を必要とする場合に、日本政策金融公庫あるいは沖縄振興開発金融公庫が低金利融資制度により支援するものとなっています。

1 融資が受けられる場合

①会社や個人事業主が、後継者不在などにより事業継続が困難となっている会社から、事業や株式の譲渡などにより事業を承継する場合

②会社が株主から自社株式や事業用資産を買い取る場合

③後継者である個人事業主が、事業用資産を買い取る場合

④経営承継円滑化法に基づく認定を受けた会社の代表者個人が、自社株式や事業用資産の買い取りや、相続税や贈与税の納税などを行う場合。

2 融資の条件(日本政策金融公庫(中小企業事業)の場合)

①融資限度額:7億2千万円(うち運転資金4億8千万円)

②融資利率:通常 1.21%の基準利率が適用されるところ、0.81%の特別利率を適用

3 信用保証

経営承継円滑化法に基づく認定を得た会社や個人事業主が、事業承継のための資金を借り入れる場合には、信用保証協会の通常の保証枠とは別枠が用意されています。

経営承継円滑化法に基づく認定手続き

上記①~③の適用を受ける場合には、都道府県知事の認定を受ける必要があります。認定申請書に事業承継を行うこととなった原因や事業活動の継続に支障を生じさせる主な事由等を記載し、各都道府県の担当課へ提出する必要があります。

Q&A

| Q 事業承継税制を適用した場合には、先代経営者が会社に在籍することは可能ですか? |

|---|

| A事業承継税制の適用は代表権を移していただきますが、その後取締役として在籍することは可能です。 会社の方針等を承継後も先代経営者が決めるなど、決定権が実質先代経営者にある場合には適用することはできません。 |

| Q 事業承継税制は、どんな会社にでも適用できるのですか? |

| A適用できる会社は一定の要件を満たす中小企業者に限られます。 また、資産管理会社等の実質的に事業実績がない会社については適用対象外です。 |

| Q 一定要件のうち実行する上で障害になりやすいものは何ですか? |

| A会社ごとに障害となる要件は変わりますが、雇用継続要件や代表者辞任の要件は障害になるケースが多いです。 雇用継続要件はこの制度を受けた時から5年間平均で雇用の80%を満たさないといけません。 少人数で事業を行っている方についてはこの要件が弊害になります。 また、先代経営者が代表権、議決権ともになくなり決定権等が後継者に移るため、経営者としてのノウハウを先に後継者に継承させていく必要があります。 |

| Q 廃業や吸収合併された場合は猶予された税額はどうなるでしょうか? |

| A基本的に、廃業や吸収合併により法人が消滅した場合には、猶予されている税額を納付する必要があります。 しかし、株式を取得した後継者が吸収合併により存続する会社の代表者であるなど、一定の要件を満たす場合に、都道府県知事の確認を受けた場合には猶予を継続することができます。 |

| Q 法人のみの適用になりますか? |

| A改正により平成31年1月1日から令和10年12月31日の贈与、相続等により取得した事業用財産について、個人事業者でも納税猶予が適用できる制度が創設されました。 |

初回無料相談

お気軽にご相談下さい

受付時間 9:00~17:00(土日祝除く)

![]() 0120-938-563

0120-938-563